この記事では、メットライフ生命の「ドルスマートS」の積立利率、保険料、死亡保険金などを具体的に紹介しています。

30代夫婦が実際に加入している契約内容についてまとめています。

銀行員の筆者目線で、“おすすめのポイント”や“保険契約の詳細”、“保険選びのコツ”などもご紹介しています。

これから“ドルスマートSを検討している方”、“ドル建て保険を検討している方”、“生命保険料控除を活用したい方”におすすめの記事です。

Profile

とことこ

▶︎ メガバンク入行15年目

▶︎ FP1級保有

▶︎ プリファード × クレカ積立活用

▶︎クレカで貯めたポイントで旅行を楽しむのが趣味

ー 愛用クレカ ー

プラチナプリファード

三井住友カード ゴールド(NL)

三井住友カード(NL)

JCBカード W

他

メットライフ生命「ドルスマートS」契約内容

我が家は夫婦揃って同じ日に「ドルスマートS」を契約しました。2019年の夏に加入したため、契約から5年以上経過しています。

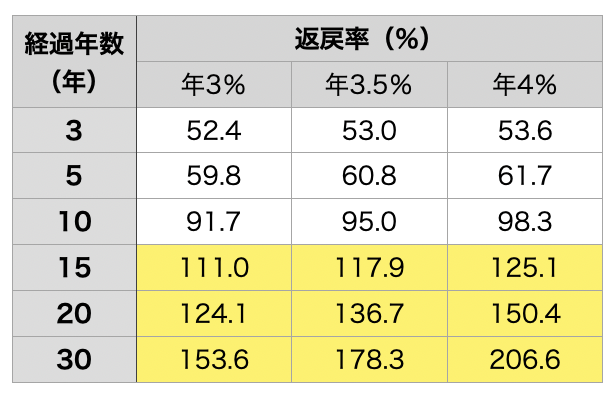

契約内容|28歳男性 保険料10年払い(年払い)

※2019年夏に加入した際の条件ですので、現在新規加入する場合は条件は異なります

<保険料>

[夫]契約時年齢 28歳

年1,073.94米ドル(為替110円計算で約12万円)

<契約内容>

- 米ドル建て終身保険

- 低解約返戻金特則付

- 契約時の積立利率 3.13%(変動金利)

- 積立利率の最低保証 3%

- 払込期間 10年

- 死亡保険金 30,000米ドル(為替110円計算で330万円)

<解約返戻率>

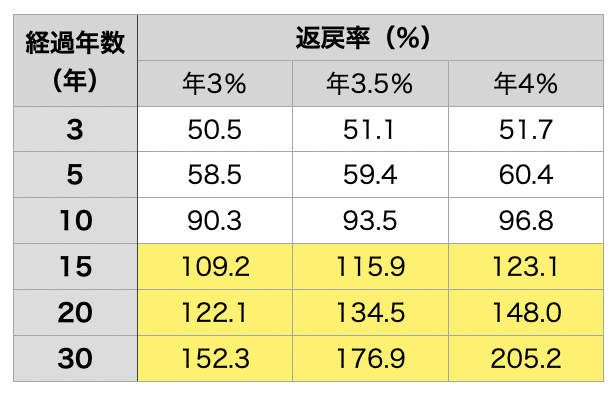

契約内容|29歳女性 保険料10年払い(年払い)

<保険料>

[妻]契約時年齢 29歳

年956.31米ドル(為替110円計算で約10万円)

<契約内容>

- 米ドル建て終身保険

- 低解約返戻金特則付

- 契約時の積立利率 3.13%(変動金利)

- 積立利率の最低保証 3%

- 払込期間 10年

- 死亡保険金 30,000米ドル(為替110円計算で330万円)

<解約返戻率>

「ドルスマートS」の「3つのポイント」

終身保険

「ドルスマートS」は米ドル建ての終身保険です。

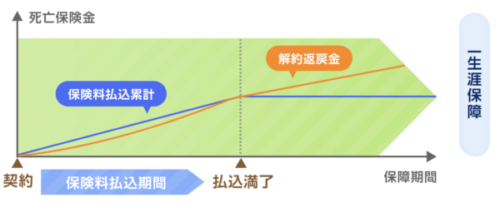

終身保険とは、その名の通り、保障期間が終身にわたる保険のことをいいます。

もう少し噛み砕くと、契約を解約しない限り、保険契約が一生涯続き、万が一のことがあった時には死亡保険金を受け取れるような契約形態になります。

終身保険とはいえ、契約の解約はいつでも可能なため、資金が必要になったときに契約を解約し、解約返戻金を受け取ることもできます。その場合、死亡保険金は受け取ることができません。

私の契約の場合、万が一のことが起きた際には、30,000米ドル(為替110円計算で330万円)の死亡保険金を受けることができます。

子供が成人するまでは、死亡保障を残しておくため、保険契約は解約しないつもりですが、為替が円安に変動し、解約返戻金が大きく増加するようなことがあれば、解約する可能性もあります。

終身保険はいつでも解約が可能ですが、短期での解約の場合、解約返戻金が払い込み保険料を大きく下回る可能性があります。特に、「低解約返戻金特則」をつけた契約の場合、注意が必要です。

米ドル建て保険

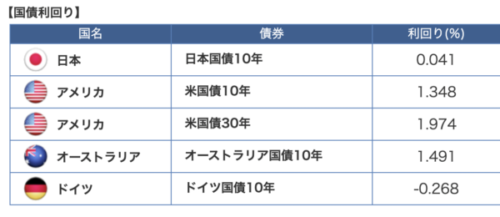

「ドルスマートS」は、集めた保険料をアメリカの公社債で運用しています。

日本国内の債券よりも金利が高いアメリカの公社債に投資をすることで、払い込み保険料を上回る解約返戻金や死亡保険金が期待できる仕組みになっています。

外貨や運用と聞くと不安に思われる方も多いかと思いますが、円建て保険ではほとんどお金が増えない時代ですので、今は外貨建て保険が主流になっています。

もちろん為替のタイミングや解約する時期(短期解約)によっては、解約返戻金が払い込み保険料を下回ってしまうリスクもありますが、長期間で保有すればするほど、元本割れのリスクは下がります。

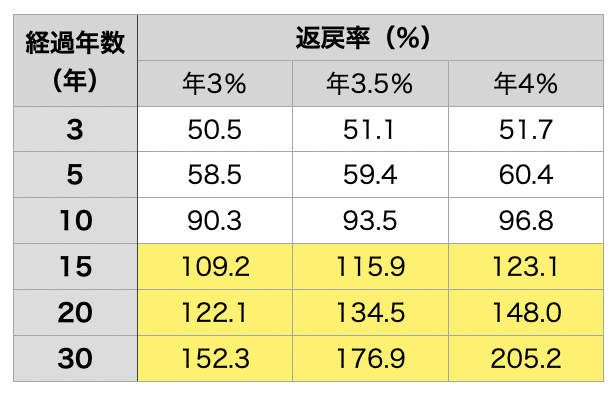

私の契約の場合、契約から10年以内に解約すると、解約返戻金が払い込み保険料を下回りますが、15年後以降を見ると、解約返戻金が払い込み保険料を上回ってきます。

例えば、保険期間中、年3%(最低保証利率)で利率が推移した場合、15年後には払い込み保険料に対して約10%のプラス、20年後には約20%のプラスになります。利率が4%だった場合は、30年後には倍(200%)になります。

「低解約返戻金特則」をつけているため、短期間での解約時の返戻金は払い込み保険料を大きく下回りますが、期間を長くおいた場合、しっかりと増えてくる契約となっています。

ちなみに、この値は払い込んだ米ドル金額に対して、戻ってくる米ドルの金額を表しており、為替の影響は無視した値となっています。

最終的に円で解約返戻金を受け取る場合は、為替の影響も考える必要があります。

受け取るタイミングが円安に進行していれば有利ですし、円高に進行していると不利になります。

生命保険料控除の対象

「ドルスマートS」は一般生命保険控除の対象となります。

生命保険料控除とは、納税者が生命保険料、介護医療保険料及び個人年金保険料を支払った場合に、一定の金額の所得控除を受けることができる制度です。

もう少し簡単な言葉に置き換えると、保険料を払っていれば、課税対象となる収入の金額を低く見積もり税金を計算してくれるというイメージです。

年収や家族構成、その他の控除を受けているかによって、税金の控除の効果は変わりますが、年間で数千円〜数万円の所得税、住民税の負担が減ることになります。

私の場合、年間約10万円の保険料の支払いで、所得税、住民税が合計1万円ほど還付されています。

生命保険料控除の効果については、別記事で紹介しておりますので、合わせてご覧ください。

単純に運用で資金を増やしたいと考えた場合、生命保険は株や投資信託、外貨預金などに比べて劣る点が多いですが、税金の控除を受けることができる点は、生命保険を使った資産形成の大きなメリットです。

「ドルスマートS」の申し込みを決めた理由

生命保険料控除を活用したい

先ほど説明した通り、「ドルスマートS」は生命保険料控除の対象であり、私の場合、保険に加入していることで年間で1万円程度の税金が安くなっています。

資金を増やすことだけを考えると、株や投資信託、外貨預金の方が魅力的ですが、生命保険料控除を活用したいという思いがあったため、「ドルスマートS」への加入を決めました。

生命保険料控除以外でもつみたてNISAやiDeCoのような税制優遇は活用しており、我が家の優先順位としては、つみたてNISA>iDeCo>生命保険料控除といった位置づけです。

米ドル資産を保有するメリットを感じた

米ドルの金利の魅力はもちろんのこと、米ドルを保有する必要性を感じて「ドルスマートS」の申し込みを決めました。

今後、日本は少子高齢化、人口減少などで経済の成長が伸び悩むため、円という通貨の価値が下がる(円安になる)可能性があります。

将来、円安に進行したときに、米ドル建の資産を保有していると、為替で利益を生むことが期待できます。

また、米ドル資産を保有することは、将来のインフレへの備えにもつながります。

円安になると、海外から輸入している食料やエネルギーの価格が値上がりすることになります。

例えば、今までは100円で購入できていたアメリカ産のビーフが、円安になると110円払わないと手に入らないといったイメージです。

日本は、食料やエネルギーのほとんどを輸入に頼っている国のため、円安になると、輸入品の値段が上がり、生活の支出の増加につながります。

そのような円安リスクに備えるためにも、米ドル資産の保有が必要と考えています。

払い込み保険料に対する死亡保険金

10年間の払い込み保険料の総額は約100万円ですが、万が一のことが起きたときには、30,000米ドル(為替110円計算で330万円)の死亡保険金を受け取ることができます。

払い込み保険料に対して大きく保険金が立ち上がる点は「ドルスマートS」の大きな魅力です。

私に万が一のことが起きたときに家族に死亡保険金が残せる点もこの保険に加入する決め手になりました。

子供が社会人になるまでは、死亡保障を確保するために契約を残しておき、何事もなければ、老後資金に充てるため保険契約を解約して、解約返戻金を受け取りたいと考えています。

銀行員がおすすめする保険の申し込み方法

「ドルスマートS」のような生命保険に加入したい場合、どこで相談すれば良いか迷う方も多いと思います。

保険に加入したい場合、相談する相手は大きく分けて3つです。

| メリット | デメリット | |

| 保険会社 | ・保険会社取り扱い商品に関する知識が豊富 | ・他社の保険と比較できない ・保険以外の相談ができない ・相談できる時間などが限られる |

| 銀行など | ・複数の保険商品、投資商品の中から商品を選べる ・口座があれば資金移動の手続きなどがスムーズ | ・担当者の知識量の当たり外れが大きい ・相談できる時間などが限られる |

| 保険ショップ | ・複数の保険商品から商品を選べる ・店舗に行けば休日でも気軽に相談できる | ・相談場所が店舗のみ (自宅やカフェで相談したりはできない) ・保険以外の相談ができない |

| FP相談 | ・複数の保険商品、投資商品の中から商品を選べる ・お金にまつわる幅広い相談ができる ・時間、場所問わず相談できる | ・店舗を有していない |

加入したい保険会社に直接相談するのが一番有利ではないかと思われる方もいらっしゃるかもしれませんが、保険はどこで加入しても契約条件は変わりません。

保険会社に直接相談すると、他社の保険商品と比較して検討することができませんので、保険会社に直接相談するのはおすすめできません。

また、銀行などで保険について相談するのも担当者によって当たり外れがあるのであまりおすすめできません。

銀行では、保険商品以外にも定期、投資信託、外貨預金などさまざま手続きや相談を受付します。

毎日のように保険に関する相談や手続きを受けているわけではないので、必ずしも営業担当者全員が保険商品の相談や提案を得意としているわけではありません。

特に銀行の窓口営業の担当者は、若手社員も多く、FP資格は保有しているとはいえ、経験未熟な担当者も多いのが現実です。

銀行であれば、総合的な資産に関する相談ができると思いがちですが、必ずしも知識や経験豊富な営業担当者に接客してもらえるとは限らないので注意が必要です。

また、保険ショップも取扱商品が保険のみのため、総合的なコンサル力という点では情報量が欠けるかと思います。

保険を活用して資産運用したいと思っていても、実はつみたてNISAを利用して投資信託で運用する方が考えにあっているというケースもあります。

提案してもらえる商品のバリエーションが多いに越したことはありません。

また、外貨建て保険などを選ぶ際、為替相場や市場の動向に関する情報提供などもある程度は欲しいところです。

個人的な感想としては、保険ショップの担当者はそのあたりのマーケットに関する知識量はさほど有していないような気がしています。

現役銀行員の私の考えでは、お金に関する知識が乏しい方は、まずはFPに相談するのが良いと思います。

保険は契約期間が長く、保障も備えた商品のため、家族構成や収入、ライフプランによって選ぶべき商品や契約内容が変わってきます。

そのため、経験や知識が豊富なFPに相談することが自分にあった保険を選ぶため最善策といえます。

FPに相談するなら、おすすめはリクルートの「FP相談」です。

「FP相談」は、リクナビやホットペッパーなどを運営する広告業大手のリクルートが運営しているFP相談ビジネスのため、安心して利用することができます。

厳選したFPに相談料無料でお金にまつわる全てのことをで相談することができます。

相談場所は、自宅やカフェ、オンラインでも相談することもできます。

保険ショップや銀行などのように限られた営業時間内での相談というわけではありませんので、忙しい現役世代にもぴったりです。

今なら無料相談のみでも『GODIVAクッキーアソートメント』のプレゼントがあります。

保険の相談、住宅購入やローンに関する相談、資産運用の相談など気になることをぜひFPに相談してみましょう。

まとめ

この記事では、私たち夫婦が加入する「ドルスマートS」の保険契約内容や保険加入のポイントなどについてご紹介いたしましたが、いかがでしたでしょうか。

このブログでは、お金や資産運用にまつわる記事を更新しています。

“生命保険料控除の活用方法”や“サラリーマンの税金対策”などの記事も用意しておりますので、合わせてご覧ください。

最後まで読んでいただきありがとうございました。

コメント